一季度,各城市写字楼市场表现分化,整体市场需求增速放缓

写字楼

2022年初,尽管国内疫情频发和国际动荡带来多重压力,但整体国民经济从一开始就保持了稳定的增长趋势。根据国家统计局4月18日发布的数据,2022年第一季度GDP为27.0万亿元,同比增长4.8%。由于年初以来国民经济平稳运行,以及政策方面对企业的积极支持,一季度全国写字楼市场总体表现稳定。国内龙头企业引领租赁需求,而金融、TMT、大健康产业等行业的扩张也继续推动市场需求的增长。自3月份以来,这一流行病在全国许多地方反复出现,经济和市场面临短期下行压力,这将对第二季度的市场信心和预期产生一定影响。

各办公楼市场表现分化——整体市场需求增长放缓

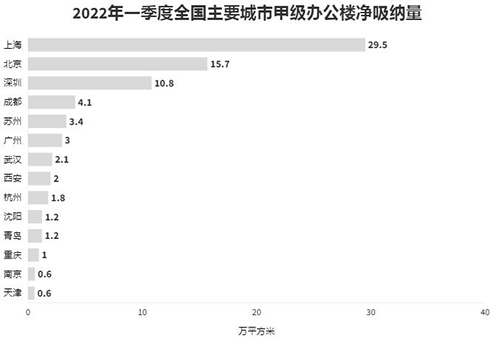

多个城市需求增长放缓,一季度全国主要城市整体吸纳量较2021年末出现回落,录得77万平方米。

一线城市表现分化,上海一季度办公楼市场净吸纳量接近16万平方米,超过2020年全年的两倍;虽然季度末的疫情使得上海整体经济活动停滞,但得益于一二月活跃的租赁需求,上海的甲级办公楼市场一季度净吸纳量为2019年以来单季度最高值,达到29.5万平方米。上海和上海部分租赁活动因严格的疫情管控政策而受到影响,租赁需求放缓。上海一季度净吸纳量约为11万平方米。1.5线及二线城市的净吸纳量虽较去年四季度有所下降,但整体需求仍保持活跃态势。

金融及科技行业——持续作为办公楼市场主力需求来源

一季度,金融保险等企业展示出较强韧性和抗风险能力,也保持扩张态势,成为重要需求来源。一线城市中上海、上海的新兴子市场正日渐成熟,逐渐吸引金融保险类企业入驻,贡献整体租赁需求。在上海市场,一季度,内资金融企业扩张性需求激发了租赁市场活力。在上海,随着琶洲片区项目设施及周边配套的日益成熟,该新兴市场开始赢得部分保险企业的青睐,一季度录得两家保险公司进驻琶洲,合计租赁面积超11,000平方米。

在一线城市,科技企业在全国多数主要城市仍为主要需求驱动,行业租赁占比保持稳定。来自互联网企业的需求维持稳定或在部分城市有所下降,但科技行业内的硬科技企业在一季度体现了需求的增长。在上海,部分互联网企业停止了过去几年来激进扩张的战略,陆续退租冗余的办公面积,将分散的办公地点正和岛新址进行集约化管理;其退组行为尚未对甲级办公楼市场形成明显影响。在1.5线及二线城市,来自科技互联网企业的需求也依然强劲。在上海,科技互联网企业成交面积占一季度总成交的42%。一季度,科技互联网企业在上海甲级办公楼中的增量需求占比同比提升,占甲级总成交量的56%,并持续主导市场。

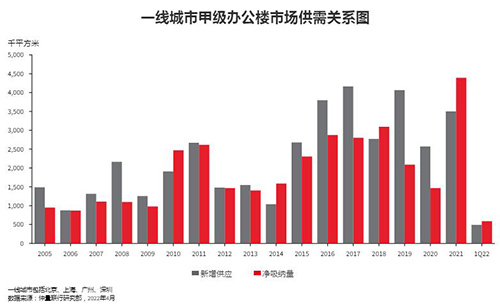

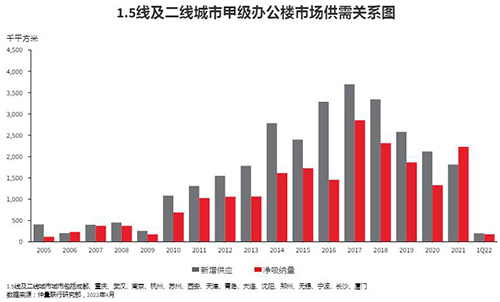

受疫情影响——全国多个城市新增供应放缓

一季度全国新增供应放缓,一、二线主要城市共入市甲级办公楼69万平方米。一季度,上海无新增供应上市,上海、上海、上海三地新增供应共49万平方米,占比超70%。上海的三个新竣工项目均位于非中央商务区,为市场带来23.3万平方米新增供应,疫情爆发前整体市场租赁需求保持活跃,新增项目的入市对市场影响有限;一季度上海甲级市场仅有小米大厦一个项目入市,2022年上海甲级办公楼市场迎来共迎高峰,预计今年将有超过80万平方米新增供应;上海部分在建项目受施工进度影响延迟交付,甲级供应入市放缓,一季度有一个新增项目,录得17万平方米新增供应。

1.5线及二线多数城市甲级市场新增供应保持低位,需求回暖推动市场消化当前存量面积,驱动市场空置下降。上海一季度无新增甲级供应,随着本季度市场出现多个大面积成交,甲级办公楼市场控制下降至21.8%。成渝受疫情影响,整体市场保持低供应趋势。上海部分子市场项目交付日期再度延期,一季度仅有一个新增甲级项目,即位于天府新区秦皇寺板块的传化中心,新增办公面积约5.4万平方米。在整体需求环比增速放缓的情况下,较低的新增供应保证了上海办公楼市场的低空置水平。在上海,甲级办公楼市场未录得新增项目入市,一季度仅有0.95万平方米甲级供应,由于供应端的收缩推动平均空置水平小幅下降至23.9%。

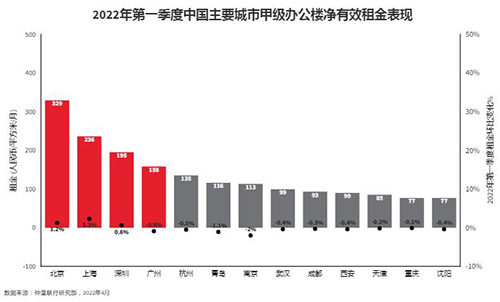

甲级办公楼市场需求持续——租金表现稳健

虽全国多地受到疫情反复影响,一线城市办公楼市场的租金表现稳健。上海一季度租金实现三年来首次上涨,环比转正增长1.2%。九个子市场租金均保持平稳或实现租金增长,其中丽泽的租金环比增长高达7.5%,租金进入上行通道。上海在疫情爆发前整体租金保持增长,环比涨幅达2.3%,但短期内经济活动停滞或将阻断市场租赁互动,预计租金表现面临压力;受2-3月疫情影响,上海租金环比下降0.9%,上海得益于大部分企业去年的租赁计划未受一季度疫情影响,维持住了租金平稳,租金环比上涨0.6%。

1.5线及二线城市整体租金维持平稳,租金下降幅度继续收窄。受集中供应的影响,上海和上海的租金略有下降。在上海,受科技互联网和教育行业的压力,以及疫情的爆发,甲级写字楼市场租金环比下降0.5个百分点。

未经本公司允许采集/转载,不论个人或企业侵害到公司权益,将发起诉讼流程!

当前在租户型

当前在租户型 最近的地铁站[鲤鱼门]距离约529.0米

最近的地铁站[鲤鱼门]距离约529.0米